5.91%股权被冻结!康辰药业董事长陷代持风波

业绩依赖单一产品。

接任康辰药业董事长不到1年时间,刘建华却因一起股权纠纷被冻结了价值数亿元的股票。

与此同时,康辰药业的日子也并不好过。

作为一家创新药企业,康辰药业的主要产品是止血类国家一类新药“苏灵”。然而,对单一产品的依赖也让其面临较大的市场风险。

康辰药业于2018年8月在上交所主板上市,但上市仅两年,业绩就开始“变脸”,2020年营收同比下滑24%。

为摆脱对单一产品的依赖,自2020年起,康辰药业通过收购治疗原发性骨质疏松及急性骨丢失的创新药产品“密盖息”进军骨科业务,并推进研发抗肿瘤新药等拓展业务条线。

四年时间过去了,康辰药业能否通过并购拓展新业务、实现业绩增长?实控人刘建华的股权纠纷对公司又会造成怎样的影响?

1、实控人陷股权代持纠纷,5.91%股份被司法冻结

康辰药业实控人股权纠纷事件仍在持续发酵。

2月29日晚,康辰药业公告称,实控人刘建华所持有公司的946.35万股股票被法院司法冻结,这部分股票占公司总股本的5.91%。

事件起因于实控人刘建华与陈苏的一起股权纠纷。2月21日,实控人刘建华收到来自北京第四中级人民法院送达的《应诉通知书》,陈苏起诉刘建华向其支付康辰药业946.35万股对应的股价款3.66亿元以及2018年至今尚未支付的分红款等诉讼请求。

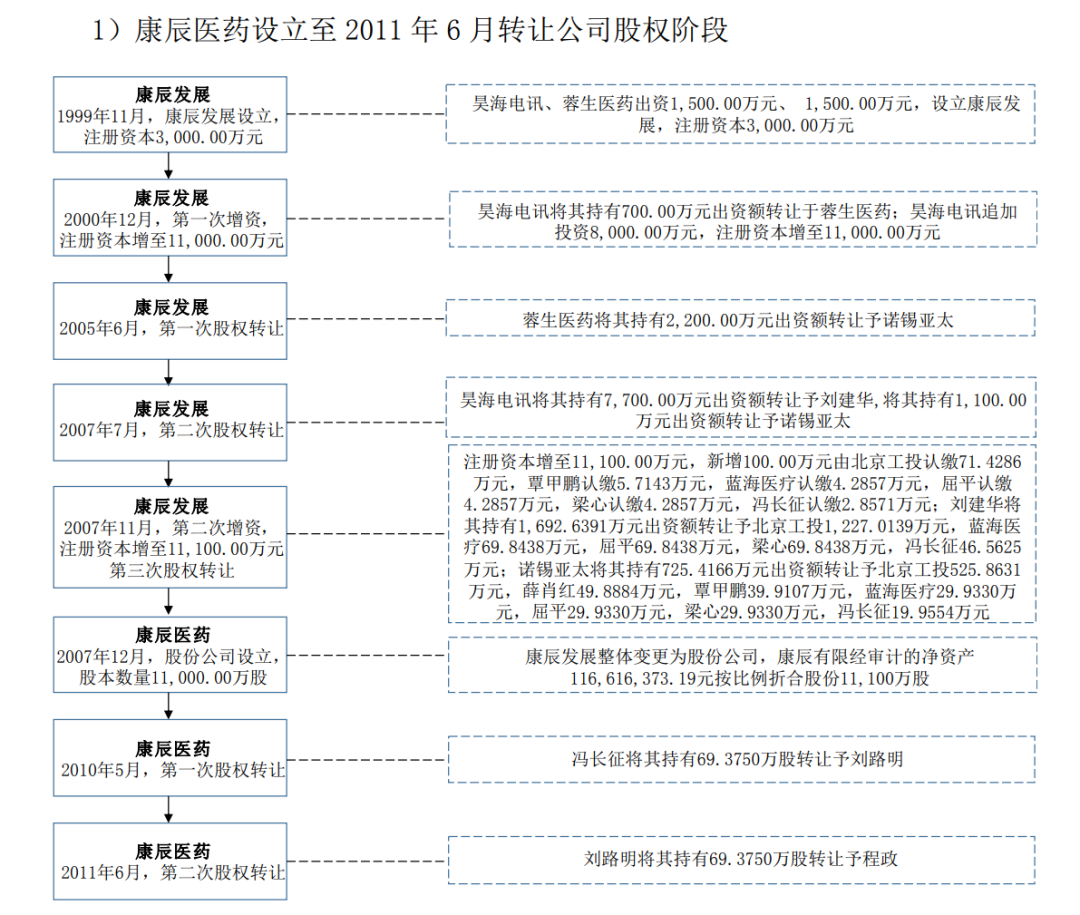

起诉书显示,康辰医药成立于1999年11月。2003年9月,康辰医药出资400万元设立康辰药业,持股80%。陈苏于2009年至2010年期间分别与王强、曹强签订受让康辰医药10.25%股权的《股权转让协议》。其中,康辰医药8%股权与刘建华签有股权代持协议。

2011年6月,康辰医药和康辰药业的股权架构进行了调整,康辰医药向相关股东转让康辰药业的股权。

2018年康辰药业上市,据此,陈苏主张刘建华应将代其持有的康辰医药股权,转换为康辰药业的股票946.35万股,占康辰药业目前总股本的5.91%。

「界面新闻·子弹财经」查阅了此前康辰药业的招股书,招股书中,康辰药业并未披露刘建华代持陈苏的康辰医药的股权情况。

然而,根据相关法律法规,公司在进行证券发行时必须披露真实、准确、完整的信息。如果公司未披露股权代持情况,可能面临法律风险和监管处罚。

(图 / 康辰医药招股书)

不过,针对此次股权纠纷事件,康辰药业在公告中强调,该案件尚未开庭审理,本次涉诉事项属于公司股东的个人纠纷,对公司生产经营、财务状况及实际控制人的控制地位等方面,均不会产生实质影响。

但不可否认的是,实控人股权代持纠纷可能会引发公司内部的权力斗争和利益纷争。

然而,这距离刘建华担任公司董事长还不到一年时间。在股权纠纷之外,康辰医药的业绩波动也较大。

2、营收结构单一,业绩依赖核心产品

纵观康辰药业的发展,离不开两个人,一个是王锡娟,一个是刘建华。

公开资料显示,康辰药业原本是“夫妻店”。公司成立之初,刘建华抓市场,搭建康辰药业营销体系。王锡娟抓产品,搭建了康辰药业的产品体系。

2005年5月,刘建华和王锡娟离婚,同时两人在2005年时签署《一致行动的协议》。目前,刘建华作为公司第一大股东,合计控制37.74%股份,为公司控股股东。王锡娟合计控制10.16%股份,两人共持47.90%股份结成一致行动人。

康辰药业的核心产品血凝酶制剂“苏灵”,就是这对前配偶合作的成果。王锡娟领导研发团队,历时十年研发了“苏灵”,2009年成功上市销售,是目前国内血凝酶制剂市场唯一的国家一类创新药,是高纯度、单一组分蛇毒血凝酶制剂,被用于减少手术中的出血,以及控制术后、创伤及疾病引起的出血。

依赖“苏灵”这一款产品,康辰药业的毛利率达90%以上,营收规模突破数亿。2018年8月,康辰药业在上交所主板上市,上市当年,营收破10亿元,同比增长73%。2019年,其营收规模微增4.28%至10.66亿元。

但好景不长,上市第二年后,康辰药业的业绩开始变脸。

2020年至2022年,康辰药业营收仅维持在8亿元左右的规模,较2018年上市当年,下滑了20%左右。归母净利润下滑则更为明显,2022年减少至1.015亿元,为十年来最低水平。

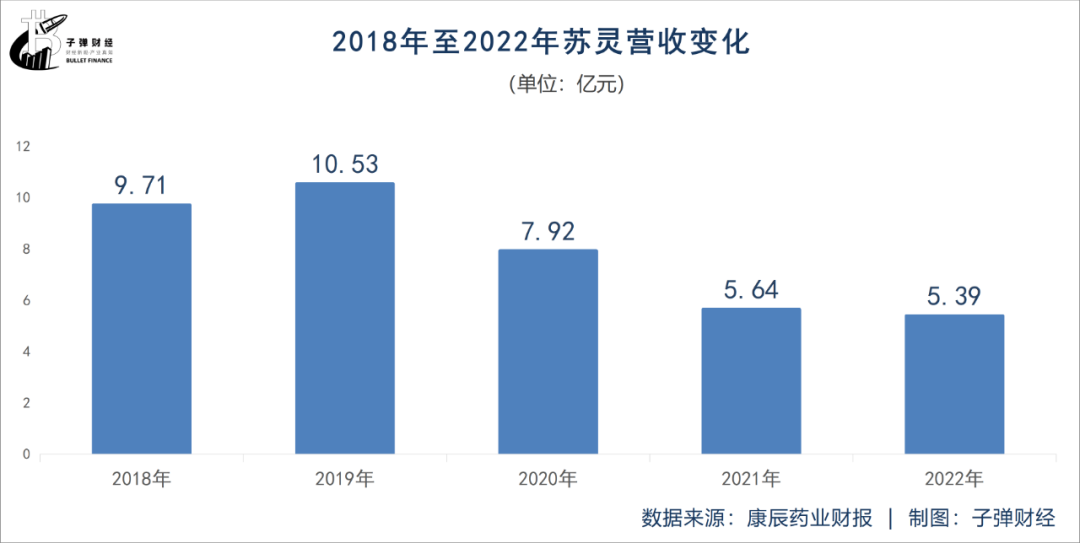

分析原因,核心药品“苏灵”的业绩波动,对康辰药业的影响较大。2020年至2022年,苏灵所带来的营收由2020年的7.92亿元减少至5.39亿元。康辰药业解释称,由于疫情影响,住院病人和手术病人大幅减少,导致外科手术止血药物“苏灵”的销售量受到一定影响。

这也说明,康辰药业的营收结构较为单一,产品收入主要依赖于“苏灵”。2021年、2022年,苏灵带来的收入在公司营收中占比均超过60%。当该产品的销售收入下滑时,公司的整体业绩也会受到影响。

好的一面是,2023年,康辰药业业绩有复苏现象。2023年前三季度,康辰药业营收7.2亿元,同比增长22.46%;归母净利润实现1.49亿元,同比增长43%。

业绩复苏也与“苏灵”有关。康辰药业表示,苏灵在2023年通过医保续约,继续被纳入《国家基本医疗保险、工伤保险和生育保险药品目录》,并且取消了原医保支付范围中“限出血性疾病治疗的二线用药,预防使用不予支付”的限制。这使得苏灵的临床价值得以释放,让更多患者获益,从而推动了销售收入增长。

但是,仅依赖一款产品带来的风险太大。在20年的专利保护期内,创新药享有专利壁垒及药监审评的双重保护,“苏灵”的核心专利将在2029年到期,距今仅有5年时间。专利到期,意味着可能会导致其市场份额和利润受到一定的冲击,因为仿制药通常价格更低,更具市场竞争力。

因此,康辰药业也在积极寻求扩展产品线,加大在研发和创新上的投入,以降低对单一产品的依赖,提高公司的整体竞争力和抗风险能力。

3、新药研发过程并不顺利,研发费用率低于同行

近年来,为了摆脱对“苏灵”的依赖,康辰药业通过收购进军骨科药品市场。

2020年,康辰药业全资子公司康辰生物花费9亿元向泰凌国际股东收购其持有的泰凌国际100%股份,从而实现对密盖息资产的收购。

据悉,“密盖息”原为诺华研制的创新药产品,主要用于治疗原发性骨质疏松及急性骨丢失。自公司收购该产品后,鲑降钙素“密盖息”已经成为康辰药业新的业绩增长点。

2021年、2022年,密盖息给公司带来了2.3亿元、2.95亿元收入,但依然无法弥补苏灵的销售收入下滑带来的影响。

除了通过收购获得新的产品外,康辰药业也在尝试研发新品,但过程并不顺利。

2020年4月,康辰药业终止了盐酸洛拉曲克的临床试验。这款药已经研发18年,招股书显示,预计2020年该款产品可获得生产批件并上市。2021年7月,康辰药业撤回仿制药地拉罗司分散片的上市注册申请,而竞争对手奥塞康在2021年6月完成了同类产品的成功上市,夺得了首仿资格。

据统计,上述两个项目研发费用累计达到8603万元,加上原料药产能建设投入4433万元,上亿投入打了水漂。

众所周知,研发投入是企业创新能力和核心竞争力的重要体现,持续高水平的研发投入有助于企业推出更多具有市场竞争力的新产品,提高公司的整体盈利能力和市场地位。

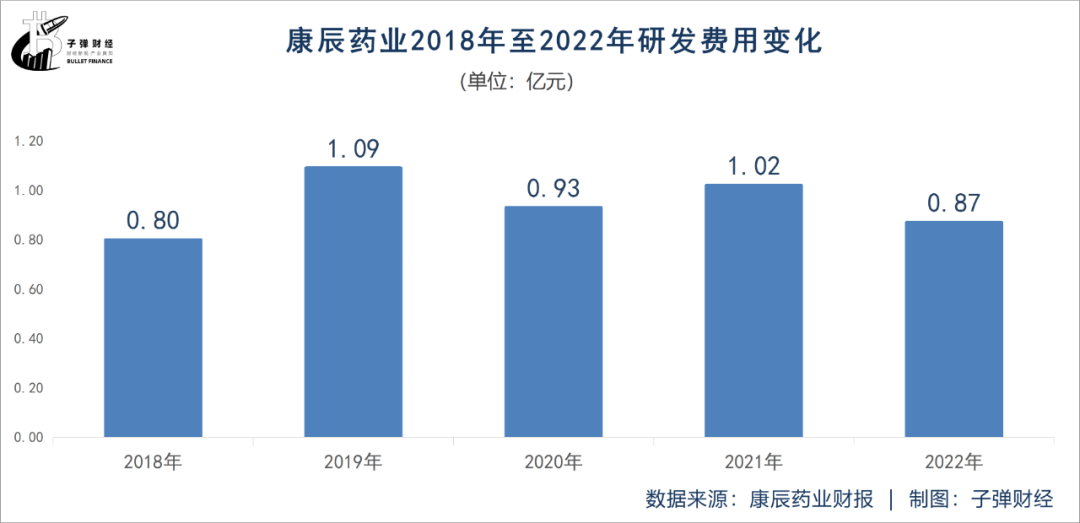

但是,2018年至2022年,康辰药业研发费用波动较大。2022年,其研发费用为0.87亿元,低于2020年、2021年的研发费用。

在研发费用以及研发费用率上,康辰药业也低于同行可比公司。

2023年前三季度,康辰药业的研发费用为6722万元,研发费用率9%。同期,恒瑞医药、丽珠集团、贝达药业的研发费用分别为37.25亿元、9.86亿元、4.7亿元,研发费用率分别为22%、10%、23%。

从在研项目来看,近年来,康辰药业也在推进犬用注射用血凝酶AH1001、晚期食管鳞癌KC1036、金草片等研发项目。这些研发项目大多处于临床阶段,但这距离产品实现商业化还有段时间。

一般来说,从产品处于临床阶段到最终实现商品化,通常需要数年的时间,并且需要克服许多技术和商业方面的挑战。在这个过程中,研发团队需要持续投入资金和资源,这对康辰药业来说,挑战依然很大。

(图 / 2022年财报)

2月5日,公司董事周鋆因个人原因辞去了公司第四届董事会董事职务,辞职后不再担任公司任何职务。再加上,实控人刘建华持有的部分股份被司法冻结,这些因素可能也会对公司的股权结构和治理产生一定的影响。

综合来看,康辰药业在面临人员变动和股权结构变动风险的同时,还需要应对市场竞争激烈、研发投入不足等挑战。康辰药业未来发展如何,「界面新闻·子弹财经」将长期关注。