AI把英伟达推向顶流 还能火多久?

高溢价已经使英伟达去年的毛利率从57%提高到了73%。

在AI热潮的推动下,英伟达成为了世界上最具价值的公司之一。它能持续多久?

两年前,英伟达主要靠销售显卡赚钱。虽然也是一个家喻户晓的名字,但仅限于最忠诚的PC游戏玩家。

如今,这家芯片设计公司成为了世界上最具价值的公司之一,是AI繁荣的主要受益者,也是预计将主导未来十年的新科技经济的化身。

上周,英伟达发布了第四财季财报,再次实现了井喷式的盈利,使其成为AI基础设施领域无以匹敌的领导者。

由于其芯片被广泛用于训练和运行生成式AI背后的大语言模型,英伟达面向数据中心客户的销售额较一年前增长了4倍多,其税后利润从14亿美元跃升至逾120亿美元,这些数字甚至超过了最乐观的预期。

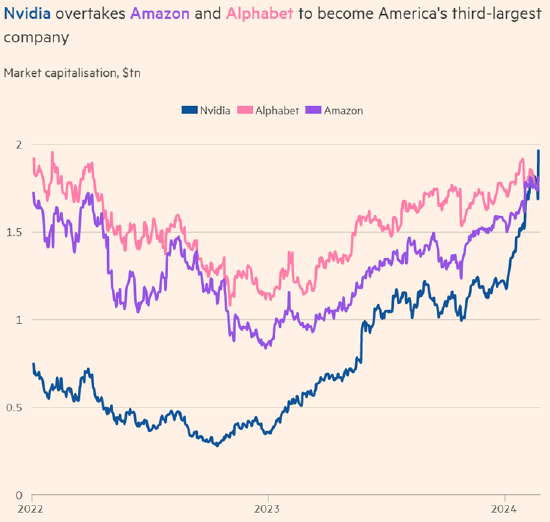

这一强劲的业绩推动英伟达在上周五的盘中估值达到2万亿美元,使其成为市值仅次于苹果(181.16. -1.36. -0.75%)和微软(407.54. -2.80. -0.68%)的第三大科技公司。其利润的大幅增长还引发了一轮更大范围的股市反弹,推动标普500指数突破5000点,创下历史新高。

英伟达市值超越亚马逊和Alphabet成为第三大科技公司

即便赢得了华尔街的一致美誉,英伟达的风险依然隐约可见。随着投资热潮的起伏,芯片公司的需求容易出现周期性波动,使它们易于受到严重的挫折。经验丰富的英伟达投资者不太可能忽视这一事实,就在2022年,他们还经历了英伟达股价65%的暴跌。

新投资者蜂拥买入该股,也让它越来越容易受到攻击,哪怕是一些小的挫折。芯片行业分析师Pat Moorhead称,无论其业务表现多么令人印象深刻,它已成为当前股市预期过高的罪魁祸首。

英伟达令人眼花缭乱的上涨,让两个压倒性的问题浮出水面。其一是,AI芯片热潮是否会达到科技界和金融界所认为的那样的规模和持久。另一个问题是,主宰这一市场的英伟达能否经受住竞争的冲击,包括来自其一些最大客户的竞争。

关于第一个问题,近几周来,芯片行业的大咖们在预测生成式AI将带来的需求方面,一直表现得比其他人更大胆。

作为英伟达最强大的挑战者之一、芯片公司AMD(176.01. -0.51. -0.29%)的CEO苏姿丰去年年底预测,到2027年,AI芯片市场规模将达到每年4000亿美元,是她之前预期的两倍多,相当于2019年整个全球芯片市场的价值。

一段时间以来,英伟达CEO黄仁勋一直表示,全球数据中心价值1万亿美元的设备需要彻底改造升级,从而为新的AI时代奠定基础。最近几周,他又加大了赌注,做出了一项新的预测,称数据中心所有设备的总价值将在未来四、五年内升至2万亿美元。

就在英伟达发布财报的同时,OpenAI CEO萨姆•奥特曼(Sam Altman)也加入到这一阵营,呼吁对包括芯片在内的所有类型的AI基础设施进行大规模的额外投资。他在英特尔(42.99. 0.00. 0.00%)公司举办的一次活动中表示:“我认为,每个人都低估了对AI计算资源的需求。”为此,奥特曼正在寻找财力雄厚的投资者,计划成立一家AI芯片公司。

资产管理公司AllianceBernstein首席投资官Jim Tierney表示,在AI热潮的早期阶段预测市场规模,无异于在黑暗中摸索。但英伟达第四财季财报所传达出的消息有助于安抚华尔街,即需求至少在今年全年将保持强劲,并将持续到2025年。

英伟达的毛利率走势

英伟达当前财季的业绩指引远高于市场预期。该公司没有提供更长期的预测,但公司高管表示,在现有芯片供不应求的情况下,今年即将推出的新产品的供应同样会紧张。这意味着,今年的供应不太可能满足需求。

还有迹象表明,对英伟达芯片的需求,可能比一些人担心的要更持久。黄仁勋称,第四财季该公司数据中心营收的40%来自AI推理,即通过AI模型来解决问题;而不是来自模型培训,后者一直是英伟达AI主导地位的主要来源。

这似乎回答了人们对该公司的一个长期担忧,即其昂贵的芯片将不再那么需要推理,而事实恰恰相反。同时,这也缓解了人们的另一个担忧,即2025年潜在的AI培训放缓对英伟达的不利影响。

然而,AI基础设施的持久性仍在很大程度上取决于这项技术的最终客户,即那些希望利用AI来增加收入或提高效率的企业,是否从这些投资中获得回报。

大多数公司几乎还没有开始在自己的业务中测试生成式AI,也没有想出如何处理这项技术带来的特殊问题,比如它有产生幻觉的倾向,或者说是生成不准确的结果。用Bernstein芯片分析师Stacy Rasgon的话说:“如果这些资产没有回报怎么办?”

当人们对一项新技术的预期超过现实时会发生什么,科技界已经有了丰富的经验。本世纪初,思科(48.4. -0.46. -0.94%)曾一度成为全球市值最高的公司,原因是市场对其处理互联网流量所需的光纤设备的需求激增。

然而,这项技术最初未能带来预期的业务繁荣,导致电信公司纷纷破产,思科股价暴跌近90%。

但这一次,在生成式AI热潮的早期,至少有一些迹象表明,它将有所不同。Rasgon说:“20世纪90年代,光纤在人们需要之前就被埋进了地下。但AI芯片却并非如此,它们不可能被提前放在某个仓库里。”

相反,市场对训练和运行大语言模型的AI芯片的需求远远超出了供应,许多开发人员难以获得他们需要的硬件。

与互联网时代的早期相比,股市估值看起来也没有那么夸张。在互联网繁荣的顶峰时期,思科股票的市盈率约为200倍。相比之下,在本周公布财报之前,英伟达的预期市盈率仅为32倍。而且,这一倍数也基本上保持不变,因为其股价和许多分析师的盈利预期都出现了同步上涨。

基于该市盈率水平,英伟达的股价完全在其历史估值区间内。当然,如果AI基础设施热潮枯竭,或者竞争对手开始追上英伟达,这样的水平可能也无法为其提供多少保护,使其免受严重估值重置的影响。

事实上,挑战者已经开始出现。三大云计算公司,微软、亚马逊(174.73. -0.26. -0.15%)和谷歌(138.75. -6.54. -4.50%),都想从英伟达的客户变成竞争对手,他们都设计了自己的芯片。

与此同时,芯片行业竞争对手的产品已经逼近英伟达最先进芯片的性能。例如,AMD已经发布了一款下一代芯片,人们普遍认为它的表现将超越英伟达的同类产品。

市场也渴望更多的竞争,即使只是为了给英伟达收取的溢价设定上限。高溢价已经使英伟达去年的毛利率从57%提高到了73%。

分析师Moorhead表示:“这些大型云计算公司希望在供应上有更多选择。他们将把一些业务交给AMD,一些交给英特尔。他们想要看到三足鼎立的局面。”

但就目前而言,随着AI热潮的全面展开,英伟达的地位还是一如既往地强劲。例如,AMD为今年设定的AI芯片销售目标仅为35亿美元。Rasgon表示,即使超过这个数字,其AI业务与英伟达数据中心业务的销售额相比仍微不足道。华尔街预计,英伟达数据中心业务的销售额将接近1000亿美元。

当然,大型云计算公司制造的内部芯片可能会切入英伟达的业务,因为它们承担了更多培训公司自己的AI模型的工作。但它们可能不会产生更广泛的影响,至少在短期内如此。

而且,云计算公司的许多客户仍希望获得英伟达的芯片。多年来,他们开发工具和框架,以便让英伟达的芯片更容易针对特定任务进行编程。他们进行了多年的工作,这种惯性很难打破。

即使竞争对手的表现能与英伟达的一些产品相媲美,但没有一家能与英伟达打造的芯片、系统和软件工具生态系统相提并论。Moorhead说,它的一整套技术相当于一个强大的AI平台,许多客户会犹豫是否要放弃它。

因此,至少在2024年,英伟达看起来仍将主导该市场。但考虑到AI的潜在市场规模,以及寻求分得一杯羹的科技巨头们的财富和雄心,英伟达也不能有丝毫懈怠。